티스토리 뷰

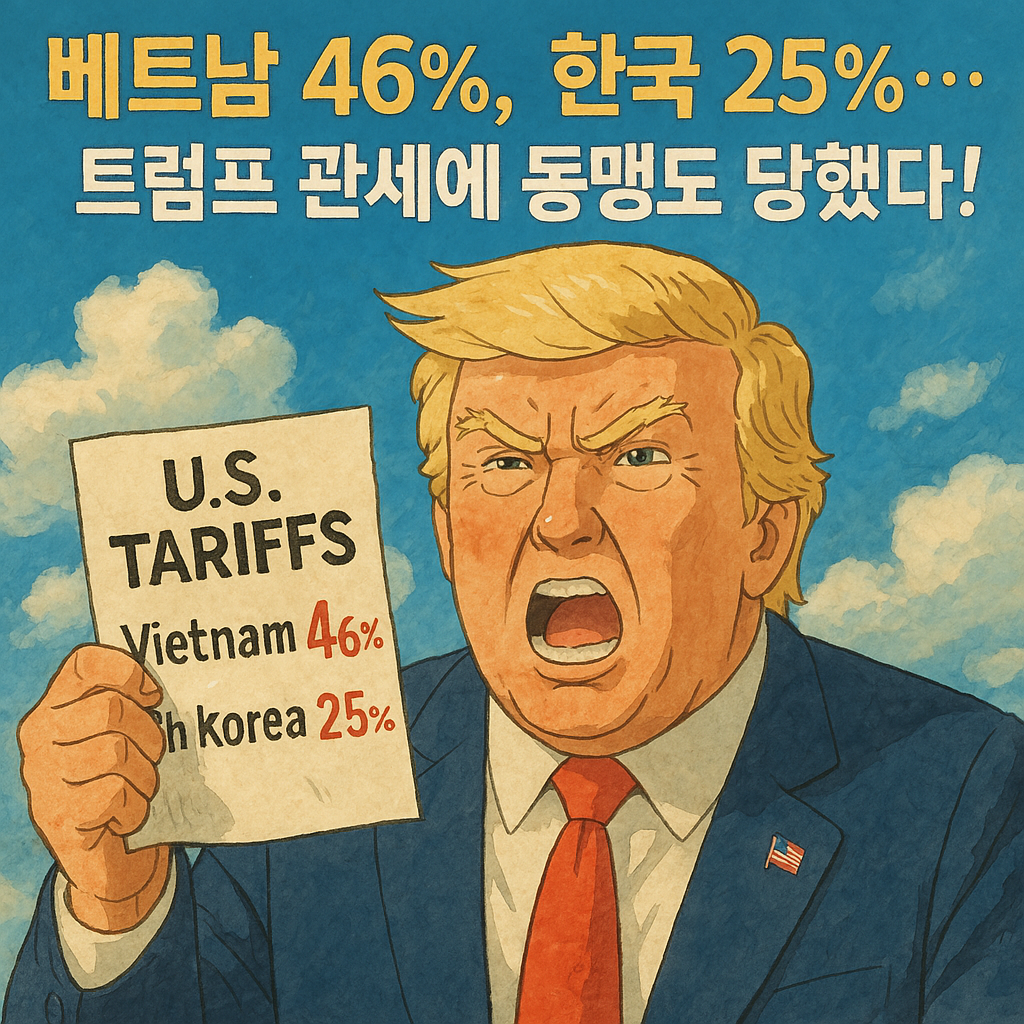

2025년 미국 대선을 앞두고, 도널드 트럼프 전 대통령은 4월 2일을 "미국 해방의 날"로 선언하며 파격적인 관세 정책을 발표했습니다. 이번 정책은 단순한 보호무역주의 차원을 넘어, 미국 중심의 경제질서 재편을 상징하며 전 세계 경제에 파장을 일으켰습니다. 이 블로그 포스팅에서는 트럼프의 관세 정책이 구체적으로 무엇이며, 시장이 어떻게 반응했는지, 그리고 향후 어떤 경제적 여파가 예상되는지를 심층적으로 정리합니다.

📰 트럼프 관세 정책 핵심 요약: 무엇이 바뀌는가?

🔹 1. 전 세계 대상 보편 관세

- 전 세계 수입품에 대해 10%의 보편 관세를 부과

- 2025년 4월 5일부터 전격 시행

🔹 2. 상호 관세: 국가별 차등 세율 적용

- 대미 무역적자 상위 60여 개국에 대해 추가 관세 부과

- 2025년 4월 9일부터 시행

- 주요 국가:

- 중국: 34% (기존 포함 총 67%)

- 베트남: 46%

- 한국: 25%

- 일본: 24%

- 그 외 동남아 및 남아시아 국가들 다수 포함

🔹 3. 국가 비상사태 선포

- IEEPA(국제긴급경제권한법)를 기반으로 한 행정명령 발동

- 보복 관세가 발생할 경우 추가 대응 가능

💹 시장의 반응: 안도에서 혼란으로

✅ 초기 안도 랠리

발표 직후 시장은 20% 이상의 고율 관세를 예상했기 때문에, 10%라는 수치에 안도하며 랠리를 나타냈습니다.

- 달러 약세

- S&P 500 선물 상승

- 공포지수(VIX) 하락

- 미국 국채 금리 상승

하지만 이는 실상 전모가 공개되기 전의 일시적 반응이었습니다.

❗ 급반전: 상호 관세 현실화

국가별 상호 관세율이 공개되자 시장은 즉각 반응을 뒤집었습니다.

- 달러 반등

- 글로벌 증시 하락

- 미국 국채 수익률 급락

시장 참여자들은 오보에 기반한 낙관을 철회하며 혼란에 빠졌습니다.

🌍 국가별 상호 관세율: 집중 타겟은?

| 국가 | 관세율 | 설명 |

|---|---|---|

| 중국 | 34% | 기존 관세 포함 총합 67% |

| 베트남 | 46% | 중국 우회 생산 차단 목적 |

| 한국 | 25% | 전략 산업 타격 우려 |

| 일본 | 24% | 외교적 조율에도 실익 미미 |

| 인도 | 26% | |

| 캄보디아 | 49% | 동남아 대체 생산기지 견제 |

| 방글라데시 | 37% |

※ 캐나다와 멕시코는 USMCA 협정에 따라 관세에서 제외

🎯 트럼프 행정부의 정책 의도와 계산

📌 정책 목적

- 무역적자 축소 및 제조업 부활

- 중국 공급망 견제 및 대체국 단속

- 감세 정책을 위한 재원 확보

- 2025년 대선을 위한 정치적 지지층 결집

⚠️ 예상되는 부작용

- 공급망 재편 리스크 확대

- 인플레이션 심화 및 장기화 가능성

- 보복 관세로 인한 글로벌 무역 마찰 확대

- 국제 무역 질서 불확실성 심화

- 글로벌 금융시장의 투자 심리 위축

📉 국채 금리와 재정시장에 미칠 영향

🧠 TS Lombard의 분석 (스티븐 블리츠)

- 관세로 인해 무역적자가 줄어들면 달러 유동성 축소

- 이는 글로벌 자본 유입 감소로 이어져 미국 국채 수요 하락

- 결과적으로 장기 금리 상승 압력이 높아짐

“문제는 인플레이션보다 자본 유입 둔화다.”

📊 골드만삭스의 금리 전망

- 2년물: 3.95% → 3.3%

- 10년물: 4.35% → 4.0% (단기 하락)

- 그러나 2026년 이후 재반등 예상 (4.45% 수준)

장기 금리 상승은 베어 스티프닝 현상을 유발할 수 있으며, 이는 주식시장에 매우 부정적인 시나리오입니다.

🌐 유럽 및 글로벌 주요국 대응 전망

🇪🇺 유럽중앙은행 (ECB)

- 기준금리 인하보다는 비전통적 통화정책(QE, YCC) 고려

- 트럼프의 고율 관세에 대한 집단적 대응 논의 증가

🇨🇦🇲🇽 캐나다·멕시코

- USMCA 협정으로 관세 제외 대상이지만, 형평성 논란 존재

📌 투자자가 주목해야 할 시나리오

- 신흥국 생산기지(베트남, 캄보디아 등) 생산비 상승 우려

- 미국 국채 ETF(TLT 등) 보유자, 장기 금리 리스크 점검 필요

- 달러 자산 선호도 하락, 외환 포트폴리오 재검토 필요

- 미국 국가 신용등급 강등 가능성 존재 (무디스 경고)

- 글로벌 보복관세 대응 시나리오 촉각

- 비트코인, 금, 원자재 등 대체 안전자산에 대한 관심 증가

🧾 결론: 새로운 질서인가, 혼란의 시작인가?

트럼프 전 대통령의 이번 관세 정책은 보호무역의 귀환을 넘어서, 글로벌 경제 시스템의 균열을 야기할 수 있는 구조적 변수로 평가됩니다.

단기적으로는 금리 하락과 시장 혼선이 지속되겠지만, 중장기적으로는 국채 발행 증가, 자금 유입 둔화, 장기 금리 급등이라는 시나리오가 점점 더 현실화되고 있습니다.

앞으로 투자자와 기업은 다음과 같은 전략적 대응이 필요합니다:

- 국가별 관세 변화 면밀 분석

- 금리 및 환율 변동성 반영한 자산 재조정

- 정치적 불확실성에 대응한 포트폴리오 다변화

트럼프 상호 관세 정책과 수혜주 & 피해주 투자 전략 보러가기

관련글

👉🏻트럼프 관세 충격! 비트코인 하락 vs 블록체인 기회

이 블로그는 한경글로벌마켓님 영상과 매일비즈니스뉴스페이퍼님 영상을 참고하여 작성하였습니다.

'뉴스헤드라인' 카테고리의 다른 글

| 윤석열 대통령 파면과 계엄령 사태, 헌법재판소의 판결까지 전말 정리 (2) | 2025.04.04 |

|---|---|

| 트럼프의 대중국 54% 관세 발표, 글로벌 무역 전쟁 다시 불붙나 (3) | 2025.04.03 |

| 트럼프의 'Liberation Day' 관세 발표: 의미와 글로벌 파장 분석 (2) | 2025.04.02 |

| 후터스 파산 신청, 브랜드는 계속된다? 미국 외식업계 변화의 신호탄 (0) | 2025.04.01 |

| DOGE는 진짜 정부기관인가? 엘론 머스크의 '정부 효율성 부서'를 둘러싼 법적 논란 총정리 (0) | 2025.03.31 |